贷款方借出贷款之后,是有一个还款计划的。但是贷款方有权利提前还款。贷款方提前还款,会导致 prepayment risk, 让银行受损失,一方面要承担再投资风险,另一方面未来的利息减少(未来的本金占用少了)。因此,银行会把这个风险完全传递给 investors。

Measurement of Prepayment Rate 提前还款速率

- Single monthly mortality rate 月度提前还款率(SMM)

- Conditional prepayment rate 年度提前还款率(CPR)

假设 年初时候 CPR 6%,意味着预计年底,提前还款大概是年初金额的 6%。

CPR 和 SMM 是什么关系呢?

$$1 – CPR = (1 – SMM)^{12}$$

本月提前还款金额:

$$Monthly prepayment = SMM \times (mortgage balance – scheduled principal payment)$$

其中, mortgage balance 是月初剩余未还的本金,scheduled pricipal payment 是本月按照计划要还掉的本金。

PSA prepayment benchmark 提前还款的基准

是 Public Security Association(PSA)所公布的一个模型,认为刚刚发放的新贷款,提前还款速率比较低,然后随着时间推移逐步上升。这只是 PSA公布的一个模型,与实务差距可能较大。

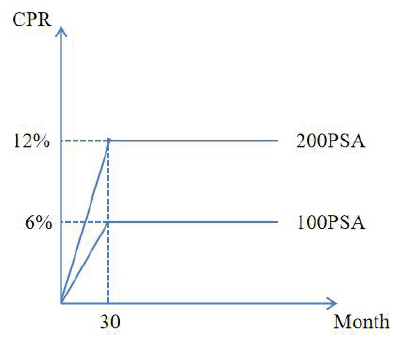

这个基准被称为 100 PSA。CPR 每月增加 0.2% 一直增长到 30 个月开始保持不变。如果是 200 PSA,就是 benchmark 的两倍,如下图。

Factors Affecting Prepayments 影响提前还款速率的因素

Previaling mortgage rates 提前还贷款率

当前房贷利率水平和原来的房贷利率水平之间的 Spread,是影响提前还款最重要的因素。当利率水平下跌,就会促进借新还旧,原来贷款就会更多地发生 prepayments。

Tips:这部分内容是基于美国市场的房贷,是固定利率的。因此和中国的浮动房贷利率还是有区别的。

Path of mortgage rates

假设现在利率降低了,如果前面的利率更低,想要提前还款的人在前面就已经还完了。因此 Previaling mortgage rates 是路径依赖的,因此 MBS 的估值不能用二叉树模型。

Housing turnover 房子周转率

房贷利率降低时候,房子的周转率会提高。

经济活动更活跃的时候,房子周转率会提高。

Characteristics of underlying mortgages 房贷本身的一些因素

Seasoning :距离发放贷款日的时长。

Prepayment Risk 提前还款风险

Contraction risk 缩期风险

当利率下行,提前还款速度更快,证券会有更短的到期时间,比 WAL 还少。这种风险叫 Contraction risk。

Extension risk 扩期风险

当利率上行,提前还款比预期的慢,导致这笔贷款距离到期的剩余时间比 WAL 多(但是一定比 WAM 少,否则就不是扩期风险,而是信用风险了)。

MBS 和 callable bond 有什么不同?

- bullet 性质

- 二者都有权利提权还款。但是 MBS 和 callable bond 相比,bullet 的性质弱很多。MBS 是摊销型的,即使存在提前还款,整体也不会像 callable bond 现金流集中度那么高。

- call option 的不确定性

- MBS 的 call option 不确定性远大于 callable bond。callable bond 发行方提前赎回的条款是最开始就约定好的,而 MBS 投资者对于贷款方提前还款的行为更难预测。

发表评论