Cash Flow Structure of Principal Repayments 债券本金的现金流结构

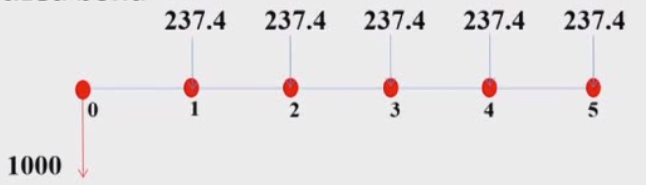

plain vanilla bond/ conventional bond 普通香草型债券/传统型债券

plain vanilla bond/ conventional bond 指到期一次性还本的债券,票息可以分几次发。

Bullet bond 子弹型债券

是指未来的现金流入几乎在同一点发生。 plain vanilla bond/ conventional bond 就属于子弹型债券。

Bullet Bond 的再投资风险比较小。因为大量的现金是在最后一期还回来的。

而过大的现金流集中在最后一期,是有可能给发行方造成还款压力大,发行方更有可能违约。因此 Bullet Bond 信用风险相对较大。

tips:再投资风险本质还是市场风险。是因为利率的不确定性,带来的未来投资回报的不确定。

Balloon payment

Balloon payment 是指最后一笔现金流(本金+最后一笔票息),相对于前面的现金流明显大很多的那笔现金流。

我个人理解:之所以用 Balloon 这个词,就是因为前面支付的票息都很少,几乎所有的现金流都集中在最后这笔现金流(本金+最后一笔票息)上。债务人支付最后这一笔现金流压力很大,所以债务暴雷也是容易集中在最后这笔上,联想一下气球“砰”炸了,感觉很形象。上述纯属个人胡诌。

Bullet bond 和 Balloon payment 是一组概念,都是现金流主要集中在一笔上。而它们不一定是 conventional bond。因为, conventional bond 要求所有的本金在最后一点一次性还清。

Amortizing Bond 摊销型债券

Amortizing Bond 是指中间分阶段对本金进行偿还的债券。还款一般有等额本息和等额本金两种方式。

Amortizing Bond 严格意义上没有票息率的概念。每一期的还款是本金和票息的综合。

Amortizing Bond 再投资风险比较大。因为资金是均匀地分批回来的。货币是有时间价值的,而未来的无风险收益率是不确定的,所以再投资风险比较大。也正因如此,站在投资方的角度, Amortizing Bond 的信用风险相对小一些,因为发行方的还款压力比较分散。

Amortizing Bond 可以分为两种:

Fully amortizing bond

按照还款计划,还到最后一期,本金刚好全部还完。

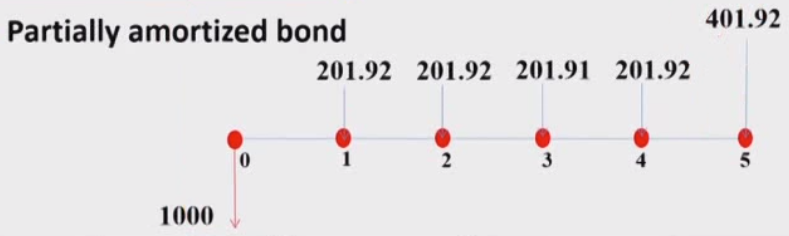

Partially amortizing bond

按照还款计划,还到最后一期,本金还没还完,最后一期要把剩下的本金还清。

如果还款计划前面的还款金额比较少,仍然有可能主要现金流集中在最后一笔,那么就还是属于Bullet Bond。最后一期就会面临 Balloon payment risk 。

Sinking Fund Provision 偿债基金条款

Sinking Fund Provision 偿债基金条款的存在,是让子弹型债券,改变成摊销型债券。

Sinking Fund Provision 要求,债券的发行人提前就要准备资金,分批赎回债券,每次的赎回金额是条款中约定好的。

例如:一个 10 年的债券,前面5年只需要支付票息。Sinking Fund Provision 要求从第 6 年开始,每年要赎回五分之一的本金。

Sinking Fund Provision 减少了债券的信用风险,增加了再投资风险。

再投资风险不同于再投资损失。未来收益率的不确定性才叫风险。

发表评论