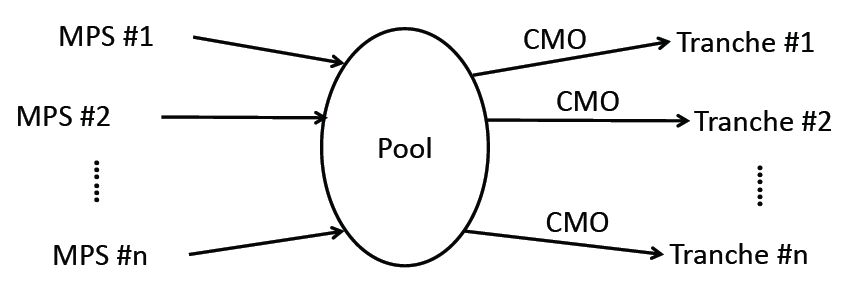

CMO 是做了结构化的 Agency RMBS,变动的是 SPV 给 investors 的现金流部分。

结构化并不会降低整体的风险,只是在 investors 之间进行了风险和收益的的再分配,以满足不同风险偏好的需求。

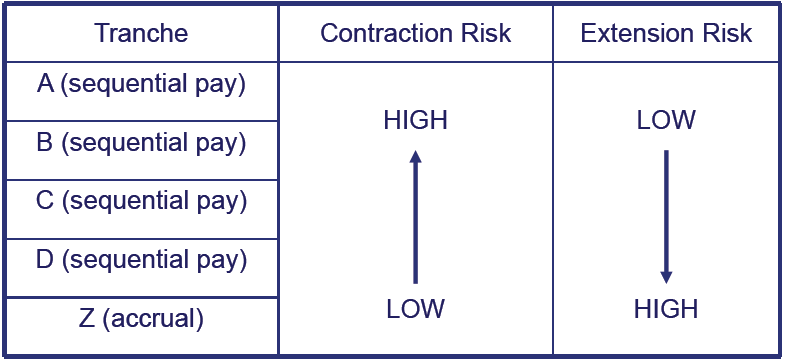

Sequential-Pay Tranches 顺序支付

投资者按顺序拿回本金退出投资计划。

假设 investors 只分成两类,前者讨厌扩期风险,但可以接受缩期;后者讨厌缩期风险;但可以接受扩期。那么 SPV 在对现金流进行结构化的时候,就可以把他们分别归到 Tranche A 和 Tranche B 两类。

Tranche A 和 Tranche B 投资者都按照特定的 coupon rate 收到利息。

所有的 principal payments 本金偿还,是优先偿还 Tranche A,直到 Tranche A 全部摊销完毕退出计划。然后,principal payments 再给 Tranche B。当 Tranche B 摊销完毕,整个计划结束。

Z-tranche / accrual tranche

Z-tranche 或者叫 accrual tranche,Tranche Z,是指最后收本金的 tranche。

Z-tranche 最开始连利息都不收,直到前面的 tranches 全部摊销完毕退出计划。这种由于前几年没有现金流入,所以一般会卖的比较便宜。

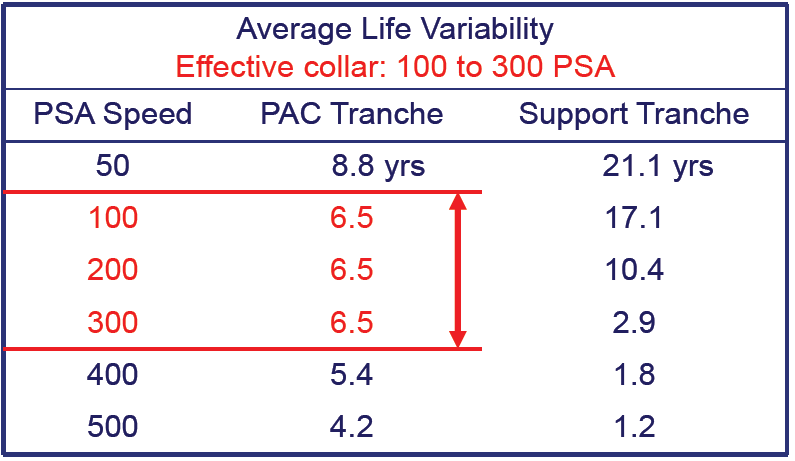

Planned Amortization Class 按计划摊销(PAC)

假设 investors 只分成两类,前者既讨厌扩期风险,也讨厌缩期风险,两种风险都不想承担;后者对缩期风险和扩期风险接受度都比较高。那么 SPV 在对现金流进行结构化的时候,就可以把他们分别归到 PAC Tranche 和 Support Tranche 两类。

只要提前还款的速度在一定的范围(collar)内,Support Tranche 倾尽全力保证 PAC Tranche 的 principal payments 和 coupon payments 都是完全按照计划的。这个保护不是完全保护,是有一定限度的,限度取决于:

- 提前还款速度要在 collar 内

- Support Tranche 要一直存在在计划中

- Support Tranche 如果承担过多的缩期风险, Support Tranche 提前退出了计划,那么剩下的缩期和扩期风险都要由 PAC Tranche 来自行承担。

在实务中,贷款方还款速度要在一定的范围内,Support Tranche 对 PAC Tranche 才能提供很好的保护。如下图例子:贷款方的还款速度在 Effective collar(例如 100 PSA~300 PSA)之内,PAC Tranche 才不回发生扩期或者缩期。如果还款速度超出范围,仍然要承担一定的扩期/缩期风险。

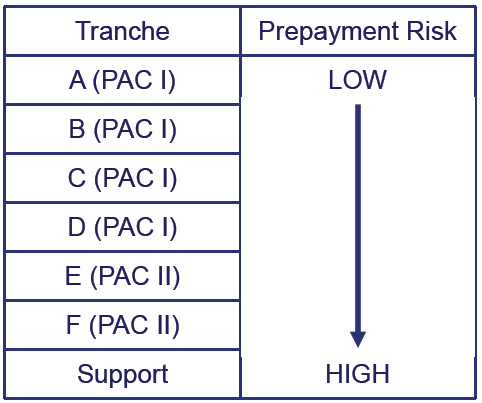

CFA 考试中, PAC Tranche 可能还分 PAC I Tranche 和 PAC II Tranche。

那么 Support Tranche 同时要为 PAC I Tranche 和 PAC II Tranche 提供保护,当 Support Tranche 退出计划后, PAC II Tranche 来为 PAC I Tranche 提供保护。

Floating-Rate Tranches

假设 investors 只分成两类,前者认为未来市场利率会上行,并且能接受利率下行的风险;后者认为利率会下行,并且能接受利率上行的风险。那么 CMO 在进行结构化的时候,就可以将 SPV 给到 investors 的现金流,结构化为一个 floater (正向浮息)和 一个inverse floater (逆向浮息) 的组合。

发表评论